Työsuhdepyöräetu on edullinen tapa antaa palkankorotus

Työnantaja säästää palkan sivukulut polkupyöräedun osalta. Siksi pyöräetu on edullinen tapa huomioida työntekijän työpanos ja antaa palkankorotus. Pyöräedulla työnantaja voi sitouttaa työntekijää yritykseen ja vahvistaa yrityksen imagoa sekä houkuttelevuutta työpaikkana.

Pyöräedusta etua työntekoon

- Henkilöstön tyytyväisyys kasvaa

- Säännöllisesti pyöräilevä työntekijä voi paremmin ja tekee parempaa tulosta

- Sähköpyörät innostavat erityisesti liikuntaa harrastamattomia työntekijöitä liikkumaan

- Vähentää sairauspoissaoloista aiheutuvia kustannuksia

- Konkreettinen tapa yritykselle osallistua ilmastotalkoisiin

- Pyöräily on nopea tapa liikkua kaupungissa myös työasioita hoitaessa

Pyöräetu ja palkka

Jos pyöräetu tarjotaan palkan päälle:

Verottajan mahdollistaman pyöräedun arvo on 1200€/vuosi, joka käytännössä tarkoittaa 100€/kk. Näin ollen työnantajan voi tarjota työntekijälle 100€ palkankorotuksen, josta työnantajan ei tarvitse maksaa sivukuluja.

Työntekijälle tämän palkan päälle tuleva pyöräetu on maks. 100€ arvosta verotonta eli tätä summaa ei huomioida tuloverotuksessa. Työntekijän etu on siis riippuvainen työntekijän veroprosentista. Näin 100€ palkankorostusosuudelle tulee enemmän vastinetta, kun tämä osuus ei vaikuta verotukseen. Jos palkka nousisi 100€, sillä olisi nostava vaikutus veroprosenttiin. Työnantaja ei voi vähentää työsuhdepyörästä ALV:a, koska pyörä menee työntekijän henkilökohtaiseen käyttöön.

Pyörä on normaali kalustohankinta, josta voi tehdä poistoja verottajan määrittäminen poistokäytänteiden mukaan. Poistojen kautta pyörähankinta vaikuttaa yrityksen tuloverotukseen.

Leasingpyörän maksuerät voi kirjata 100%:sti kuukausittain/maksujaksojen mukaan kuluiksi. Mikäli työnantaja pitää pyörähankinnan maksimikustannukset 1200€ vuodessa, tulee työnantajalle maksettavaksi vain leasingyhtiölle tai muulle taholle maksettavat toimisto- ja käsittelykulut. Muut pyörän hankintakustannukset työnantaja voi vähentää yhteisöverotuksessa.

Jos pyöräetu tarjotaan palkan korvikkeena:

- Kuukausipalkkaa alennetaan pyöräedun verran

- Verottajan mahdollistaman pyöräedun arvo on 1200€/vuosi, joka käytännössä tarkoittaa 100€/kk. Voidaan siis sopia, että rahapalkkaa lasketaan max. 100 €/kk

- Kun palkansaajan rahapalkkaa pienennetään edun arvoa vastaavalla määrällä, maksetaan pyöräedun arvosta myös työeläke- ja työttömyysvakuutusmaksut, vaikka se on palkanosana verovapaa

- Palkan osana maksettava polkupyöräetu vaikuttaa veronalaisen palkkatulon määrään alentavasti ja näin ollen pienentää varsinaisten verojen ohella myös maksettavien sairausvakuutusmaksujen määrää

- Työnantaja ei voi vähentää pyörästä ALV:a, koska pyörä menee työntekijän henkilökohtaiseen käyttöön

- Pyörä on normaali kalustohankinta, josta voi tehdä poistoja verottajan määrittäminen poistokäytänteiden mukaan. Poistojen kautta pyörähankinta vaikuttaa yrityksen tuloverotukseen

Jos pyöräetu sisältyy palkkaan kokonaan tai osittain:

Polkupyöräedun ollessa suurempi kuin 100€/kk katsotaan 100€ verovapaaksi ja loppuosa verotettavaksi palkkatuloksi. Näin tapahtuu silloin, jos pyörän hankintahinta on yli 6000€ ja työnantaja maksaa koko pyörän hankintahinnan. Tällöin polkupyöräedun verovapaan tulon määrällä on vaikutusta työntekijän veronalaiseen palkkaan. Näin siis silloin, jos työnantaja maksaa polkupyöräetua enemmän kun 100€/kk tai 1200€/vuosi.

Esimerkki 36: Työntekijän bruttopalkka on 3 500 euroa/kk. Työntekijä ja työnantaja sopivat, että työntekijä saa polkupyöräedun 100 euroa/kk (1 200 euroa/vuosi), ja että polkupyöräetu sisältyy hänen bruttopalkkaansa. Koska polkupyöräetu on verovapaata tuloa 1 200 euroon saakka, työntekijälle annettu 1 200 euron polkupyöräetu on kokonaan verovapaata tuloa ja pienentää työntekijän veronalaista bruttopalkkaa 3 400 euroon/kk.

Esimerkki 37: Työntekijän rahapalkka on 3 500 euroa/kk. Työntekijä ja työnantaja sopivat, että työntekijä saa polkupyöräedun 200 euroa/kk (2 400 euroa/vuosi), ja että polkupyöräetu sisältyy hänen bruttopalkkaansa. Koska polkupyöräetu on verovapaata tuloa 1 200 euroon saakka, ainoastaan verovapaan tulon ylittävä määrä eli 1 200 euroa (100 euroa/kk) on työntekijän veronalaista luontoisetua. Työntekijän veronalainen bruttopalkka on muutoksen jälkeen 3 400 euroa/kk, josta rahapalkan osuus on 3 300 euroa ja veronalaisen polkupyöräedun osuus 100 euroa/kk. Työntekijän verovapaa polkupyöräetu on 100 euroa/kk.

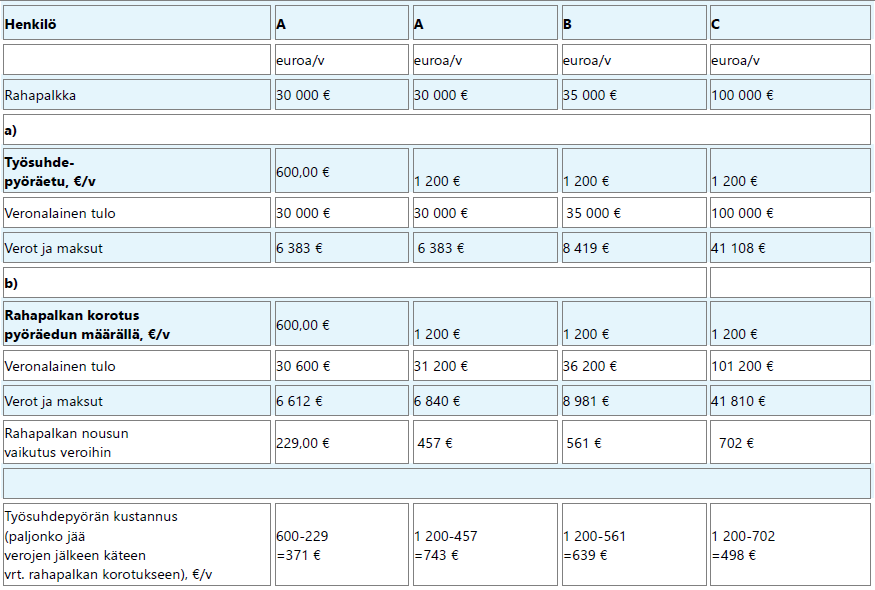

Esimerkkilaskelma: Palkankorotus vai maksettuna palkan päälle

Mitä pyöräetuun sisältyy?

Pyöräetuun sisältyy pyörään kiinteästi kuuluvat varusteet (perusvarusteet): valot, lukitus, nastarenkaat, lokasuojat, tavarateline ja soittokello ja pyöräilykypärä. Jos edellä mainitut rikkoutuvat ja niitä joudutaan uusimaan, kyseessä on varaosa, joka lasketaan huolto- ja korjauskustannuksiin. Pyöräedun arvo=pyörä+varusteet. Polkupyöräetu ei kuulu esim. matka-, nopeus- ja tehomittari, juomapullo ja pulloteline, pyöräilykengät ja -vaatteet, sivulaukut, pumppu, peräkärry ja lastenistuin yms.

Polkupyöräedun arvoa laskettaessa nämä kustannukset tulee lisätä hankintahintaan samoin kuin myös korkokulut sekä huolto- ja varaosakustannukset. Huolto- ja varaosakustannukset voidaan arvostaa 20 e/kk eli 240 e/vuosi. Mahdolliset rahoitus- tai leasing-kustannukset tulevat myös työnantajan maksettavaksi.

Polkupyöräetu on aina ilmoitettava Tulorekisteriin, myös silloin kun verotettavaa etua ei muodostu. Lisäksi pyöräetu tulee huomioida lakisääteisten eläkemaksujen laskennassa.

Kymmenet yritykset ovat valinneet Keinänen Oy:n yhteistyökumppaniksi työsuhdepyörien hankinnassa. Jo yli 1000 tyytyväistä asiakasta on hankkinut omiin tarpeisiinsa sopivan työsuhdepyörän.

Yhteistyökumppanimme:

Keinänen Oy ei vastaan asiasisällön muuttumisesta tai oikeellisuudesta.